Ver com mais clareza no ambiente online: como novos sinais digitais ajudam os modelos a gerenciar o risco de forma mais eficaz

Gerenciar as taxas de aprovação no crédito online exige um equilíbrio constante entre tornar o crédito acessível e preservar a qualidade do portfólio. Esse desafio se dá em um contexto de informação limitada e volátil. Formulários, comprovantes e renda autodeclarada muitas vezes não estão disponíveis ou não escalam de forma eficiente. Mesmo quando existem, tendem a se correlacionar pouco com o comportamento financeiro do usuário em tempo real em uma parcela significativa das solicitações. Em alguns segmentos — especialmente aqueles sem renda estável — essa limitação é estrutural, e não temporária. Para os modelos de scoring, o resultado é maior incerteza e menor poder preditivo.

As limitações dos dados tradicionais hoje são amplamente reconhecidas não apenas pelos participantes do mercado, mas também por pesquisadores. Em uma recente palestra TED, “Can AI Uplift Entrepreneurs That Traditional Banks Reject?”, a empreendedora e pesquisadora Mercedes Bidart demonstra como a IA e sinais alternativos podem ser utilizados para avaliar a capacidade de crédito em contextos nos quais os modelos clássicos simplesmente não conseguem “enxergar” o cliente — como no caso de microempreendedores ou usuários sem histórico de crédito formal. Nessas situações, uma recusa automatizada frequentemente não reflete o risco real. O tomador pode apresentar renda estável e comportamento financeiro previsível, mas não expressos por meio de questionários padrão ou documentação oficial.

Essa perspectiva está fortemente alinhada com o que observamos em nossas próprias pesquisas e na prática de produto ao longo de mais de uma década. Nesse período, desenvolvemos e patenteamos diversas abordagens para a análise de sinais digitais e comportamentais que compensam as lacunas dos dados tradicionais. À medida que os produtos financeiros migram cada vez mais para o ambiente online, marcadores coletados de forma contínua — relacionados a dispositivos, infraestrutura e comportamento — tornam-se essenciais para manter o equilíbrio entre taxas de aprovação e qualidade do portfólio, sem aumentar o atrito nem exigir informações sensíveis dos clientes.

Ao mesmo tempo, a renda continua sendo um fator crítico nas decisões de crédito. Isso cria um paradoxo: os usuários se sentem desconfortáveis ao falar sobre finanças e, nos canais online, perguntas diretas sobre renda reduzem significativamente a conversão. Alguns solicitantes simplesmente ignoram essas perguntas; outros fornecem respostas formais ou pouco confiáveis. De acordo com nossas pesquisas, esse percentual pode chegar a 15%. Como resultado, o mercado enfrenta um desafio recorrente: torna-se mais fácil excluir potenciais bons clientes logo na entrada do que identificá-los e aprová-los corretamente.

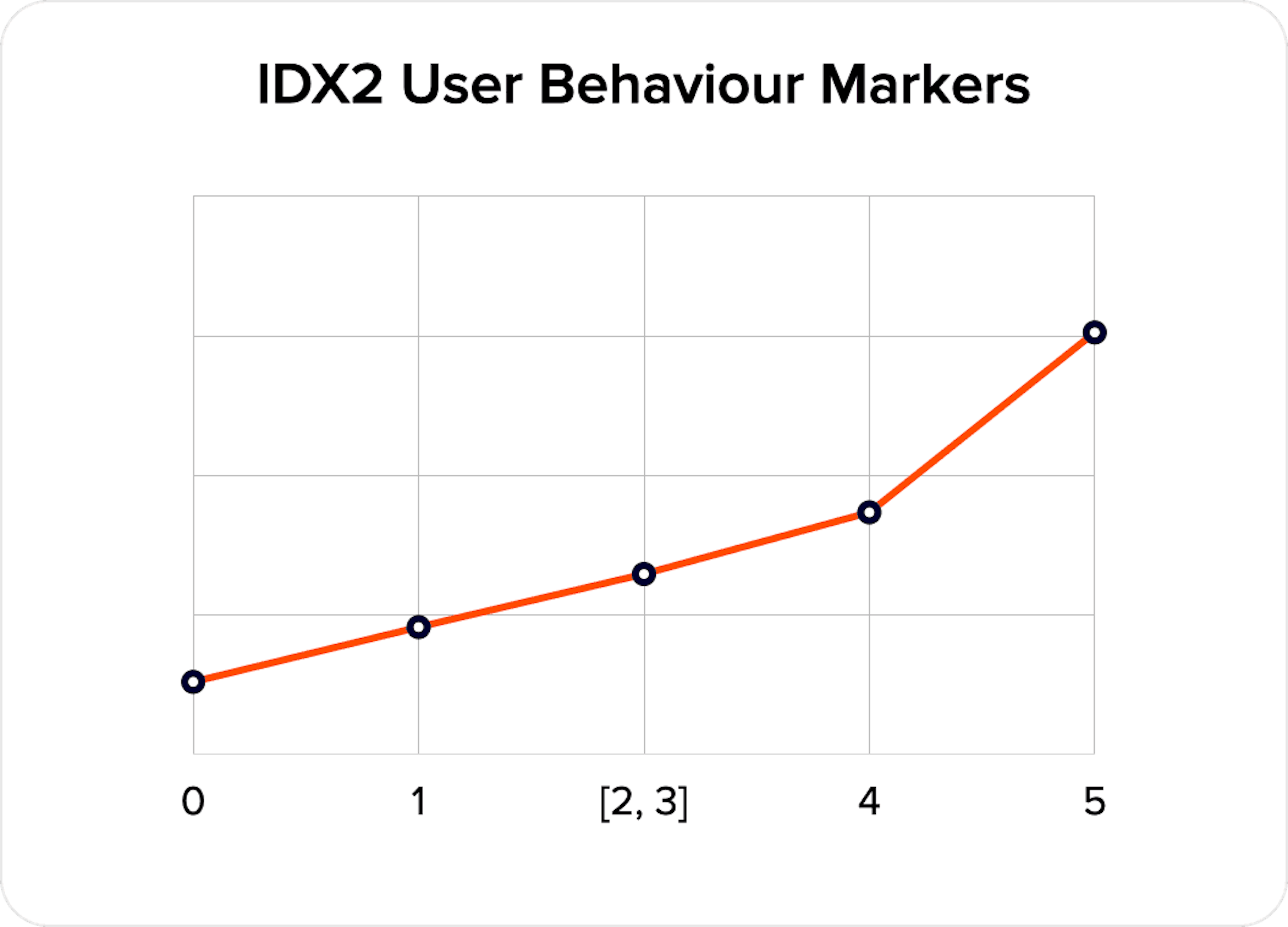

A camada comportamental desempenha um papel distinto na avaliação de risco. A variável IDX2 User Behaviour Markers é construída a partir de fatores relacionados a diferentes categorias do comportamento online de um usuário virtual ou do uso do dispositivo. Por um lado, inclui características baseadas em frequência, como o número histórico de solicitações ou pedidos de produtos financeiros originados de um mesmo dispositivo ou usuário virtual, com ou sem periodicidade temporal definida. Por outro, incorpora parâmetros que capturam a estabilidade — ou, ao contrário, a variabilidade — dos dados utilizados em solicitações de crédito ou de produtos.

Uma alta diversidade de pontos de dados associados a um único dispositivo ou usuário virtual normalmente indica risco operacional elevado. Além disso, a variável considera diferentes características do comportamento online observadas durante a própria sessão de solicitação.

Uma alta frequência de solicitações sem manipulação direta de dados costuma estar associada a maior risco de crédito — fenômeno conhecido como credit shopping, quando um tomador solicita múltiplos empréstimos em diferentes instituições em um curto intervalo de tempo. Quando essa alta frequência coincide com grande variabilidade nos dados de solicitação no mesmo dispositivo ou usuário virtual, o sinal de risco operacional elevado torna-se ainda mais evidente.

Esse marcador captura a dinâmica de interação e avalia o comportamento ao longo de toda a sessão. Trata-se de um exemplo claro de sinal que não pode ser obtido a partir de documentos do tomador. Ainda assim, são justamente esses sinais comportamentais que permitem aos modelos ter melhor desempenho em casos limítrofes, quando os atributos tradicionais parecem neutros e a decisão permanece incerta.

Para que o scoring seja resiliente e escalável, sinais individuais precisam ser consolidados em índices agregados claros — especialmente quando esses índices já carregam um significado composto relevante.

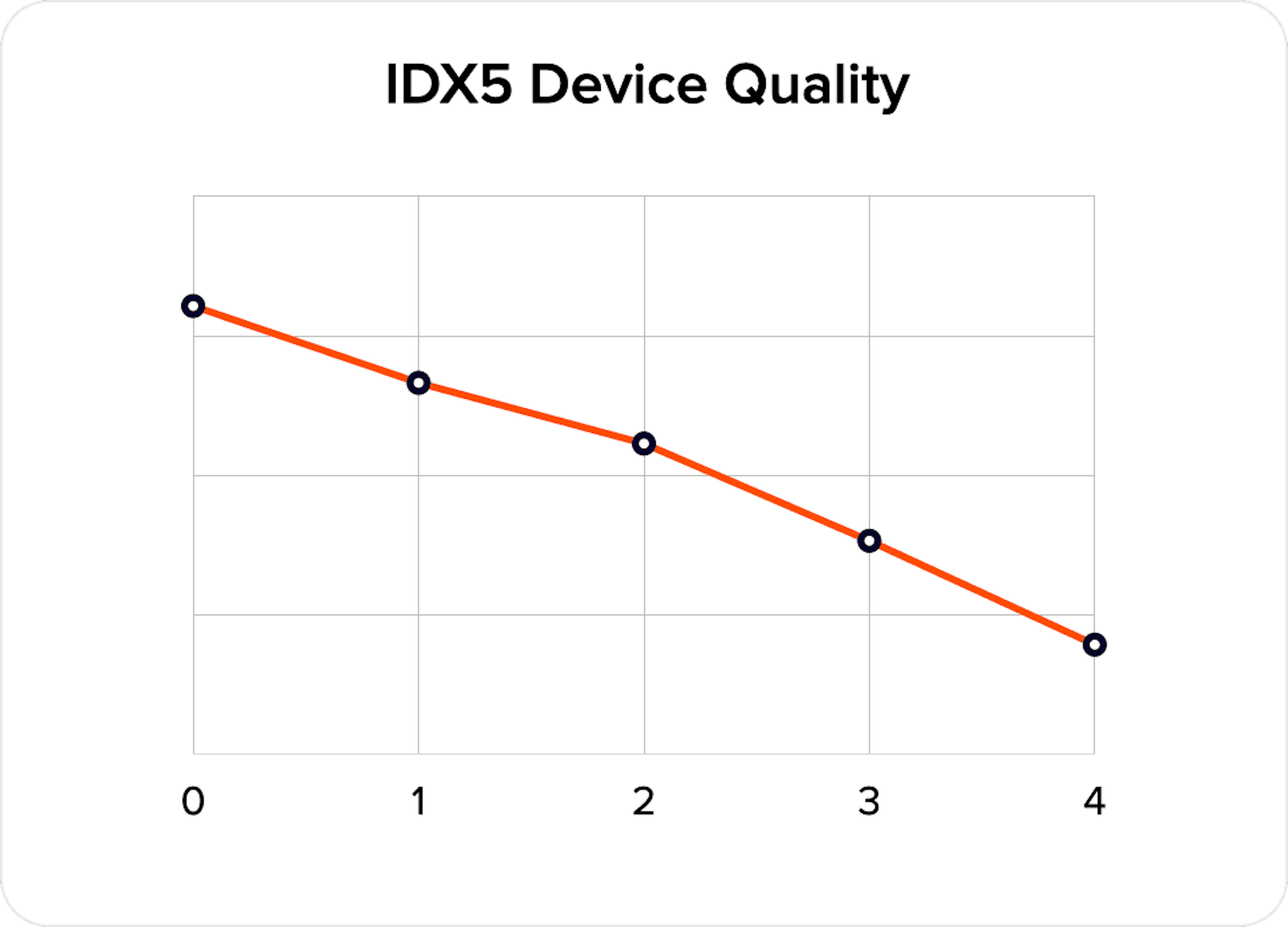

Na avaliação de risco operacional, o objetivo principal é recusar solicitantes com alta probabilidade de inadimplência ou não pagamento. Já a avaliação de risco de crédito concentra-se em identificar segmentos aos quais é possível oferecer um produto financeiro em condições adequadas. A variável agregada IDX5 pertence a essa segunda categoria e permite segmentar o tráfego de entrada por nível de risco de crédito. Essa capacidade é especialmente valiosa em mercados onde os dados tradicionais de histórico de crédito são escassos, incompletos ou de qualidade desigual.

IDX5 Device Quality é um índice numérico que representa uma combinação das características técnicas do dispositivo e é tratado como um fator positivo. Na prática, costuma se destacar como um dos preditores mais fortes do modelo, permitindo uma avaliação rápida do ambiente digital do solicitante e de sua adequação a um determinado segmento de risco.

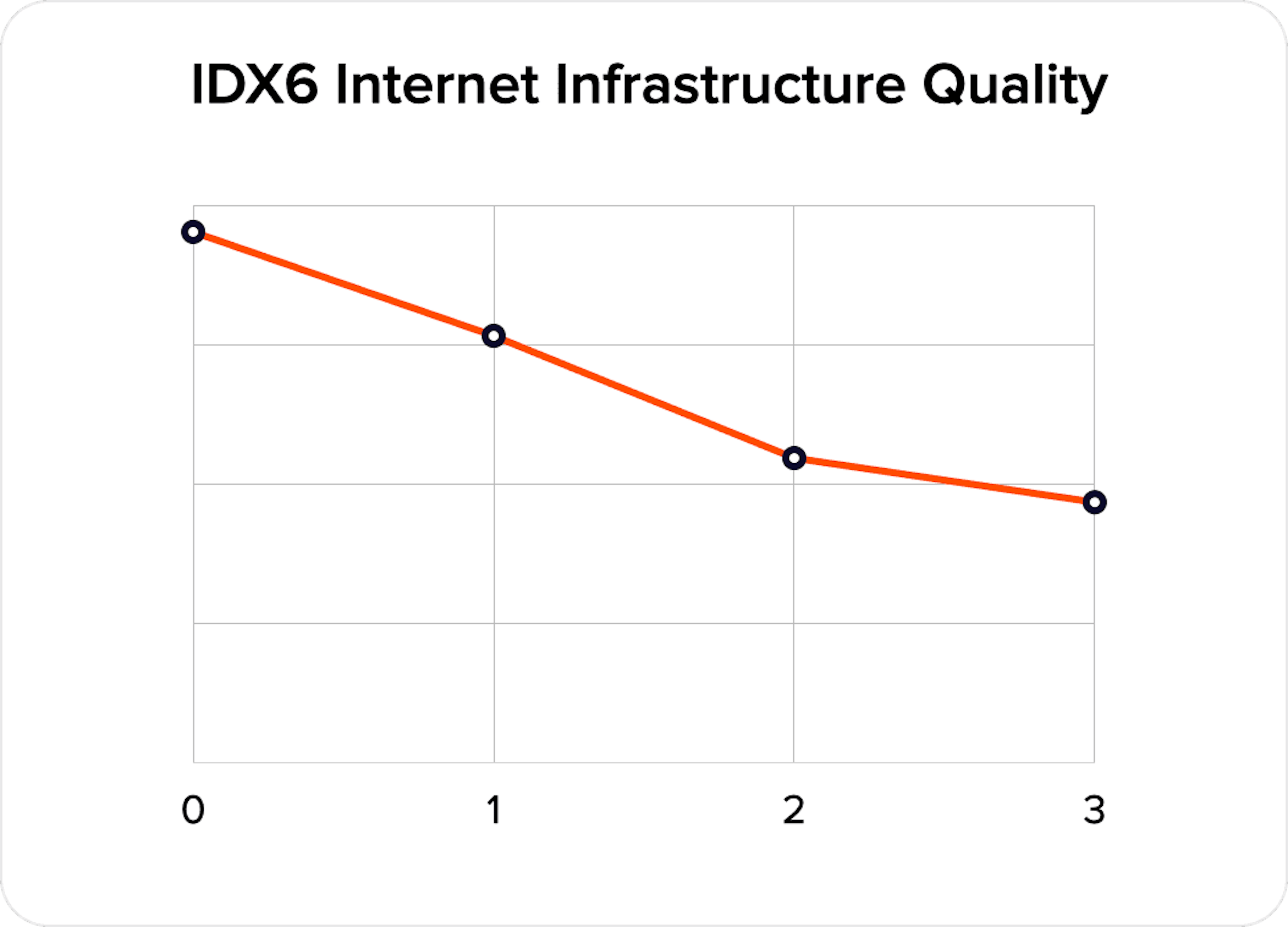

IDX6 Internet Infrastructure Quality é outro fator positivo. Trata-se de um índice numérico que reflete a qualidade da infraestrutura de internet da região do solicitante. Seu valor está em fornecer contexto difícil de manipular dentro de uma única solicitação. A qualidade da infraestrutura e o ambiente regional estão sistematicamente ligados à distribuição de renda e à estabilidade econômica.

Esse índice é recomendado para a avaliação de risco de crédito e para a identificação de risco de inadimplência associada a fatores sociais. Ele pode ser utilizado como parâmetro em modelos de credit scoring. Valores iguais ou superiores a 2 geralmente indicam um subsegmento mais premium dentro do fluxo de solicitações. O índice inclui indicadores como região do IP, nível de risco regional e velocidade e estabilidade da conexão da sub-rede correspondente.

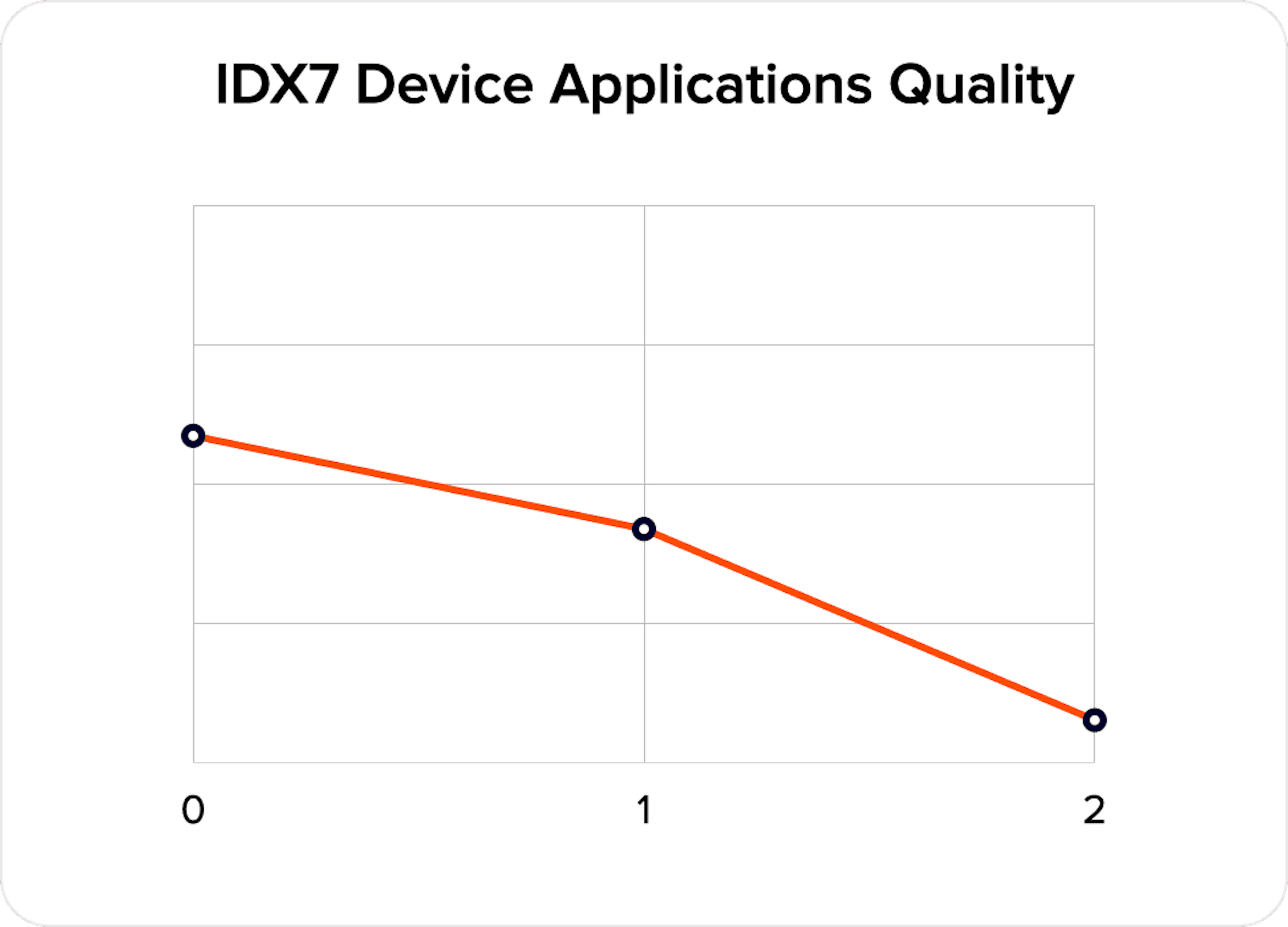

Em cenários móveis, IDX7 Device Applications Quality adiciona uma camada adicional relevante de insight. Esse fator positivo, aplicável a SDKs móveis, representa uma avaliação agregada dos aplicativos instalados no dispositivo do solicitante. Ele é recomendado para a identificação de risco de crédito e de risco de inadimplência associada a fatores sociais. Para avaliar esse parâmetro, é necessário habilitar a coleta da lista final de aplicativos como parte da integração do SDK.

Esse sinal permite uma compreensão mais precisa do ambiente digital do usuário. A estrutura dos aplicativos, suas categorias e sua “qualidade” geral aumentam a eficiência do modelo e ajudam a interpretar o risco de forma mais precisa em cenários nos quais os sinais web podem ser limitados.

Na prática, os melhores resultados são alcançados ao combinar o índice comportamental IDX2 com os índices agregados de qualidade do ambiente — IDX5 Device Quality, IDX6 Internet Infrastructure Quality e IDX7 Device Applications Quality.

O IDX2 adiciona dinâmica comportamental em tempo real e melhora a diferenciação entre risco de crédito e risco operacional. Já os índices IDX5–IDX7 estabelecem um pano de fundo estável do ambiente digital do solicitante, incluindo a qualidade do dispositivo, as limitações da infraestrutura regional e o contexto móvel. Em conjunto, esses índices se reforçam mutuamente e oferecem uma visão mais holística do solicitante, especialmente em casos limítrofes nos quais os atributos tradicionais não sustentam uma decisão segura.

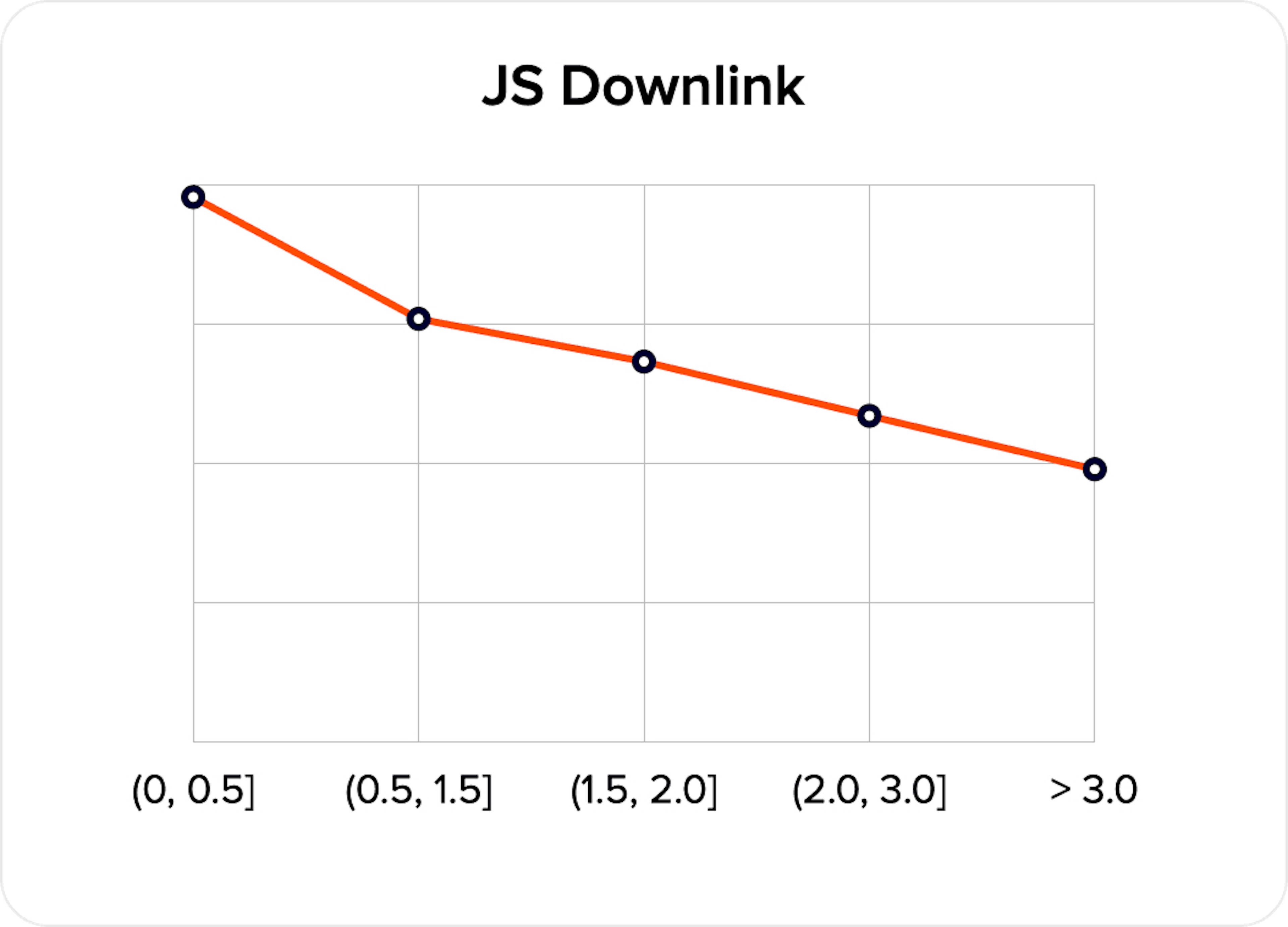

Um parâmetro ilustrativo é o JS Downlink, uma medida numérica da velocidade de download durante a sessão (em Mbps). Velocidades de download baixas frequentemente atuam como marcador de risco, pois podem indicar um ambiente instável do usuário ou limitações de infraestrutura que, estatisticamente, estão associadas à qualidade do solicitante.

Esse parâmetro é especialmente valioso porque é coletado de forma transparente e não exige nenhuma ação adicional do cliente. O sinal surge durante a interação e pode ser incorporado imediatamente ao modelo de scoring.

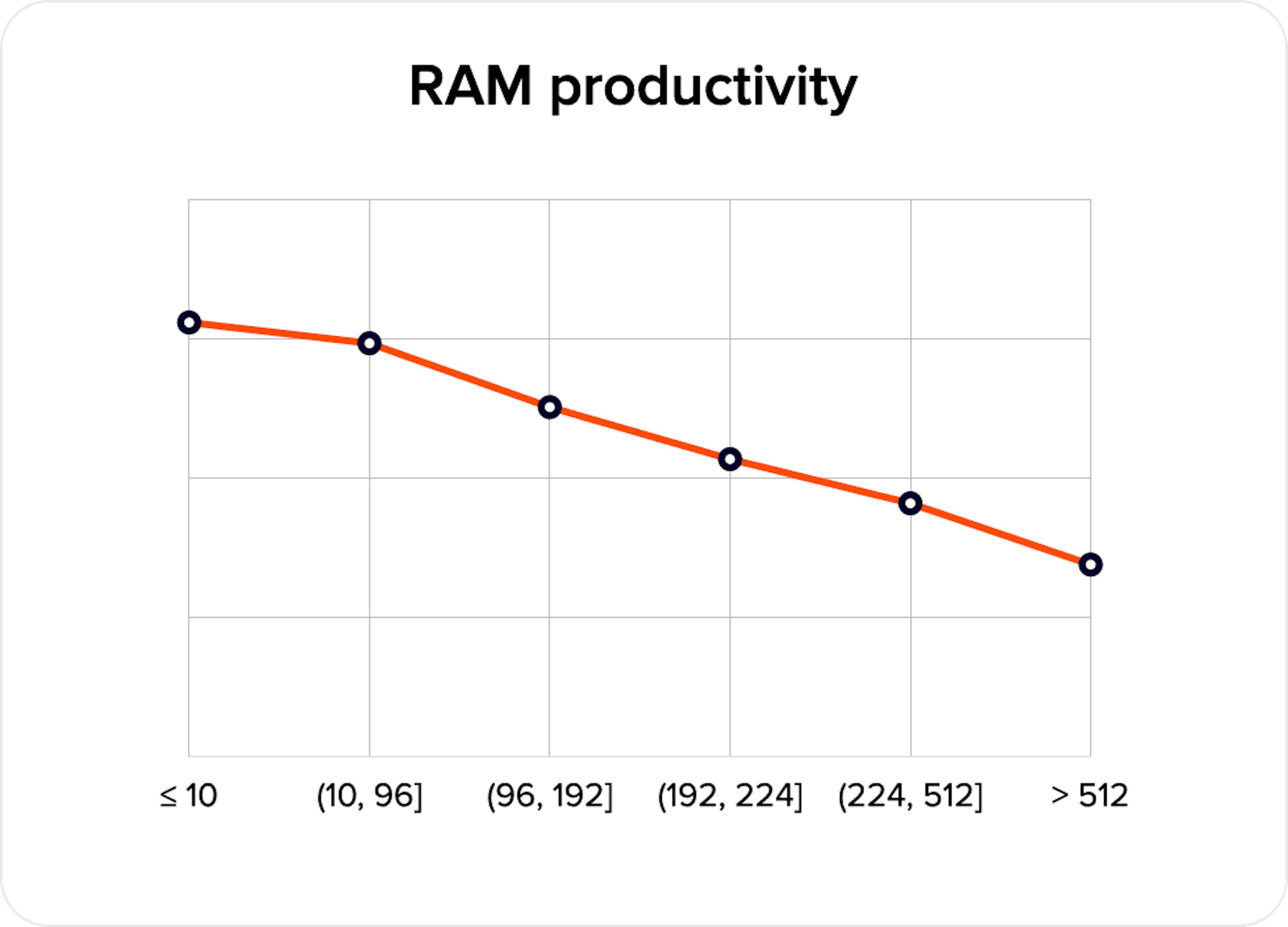

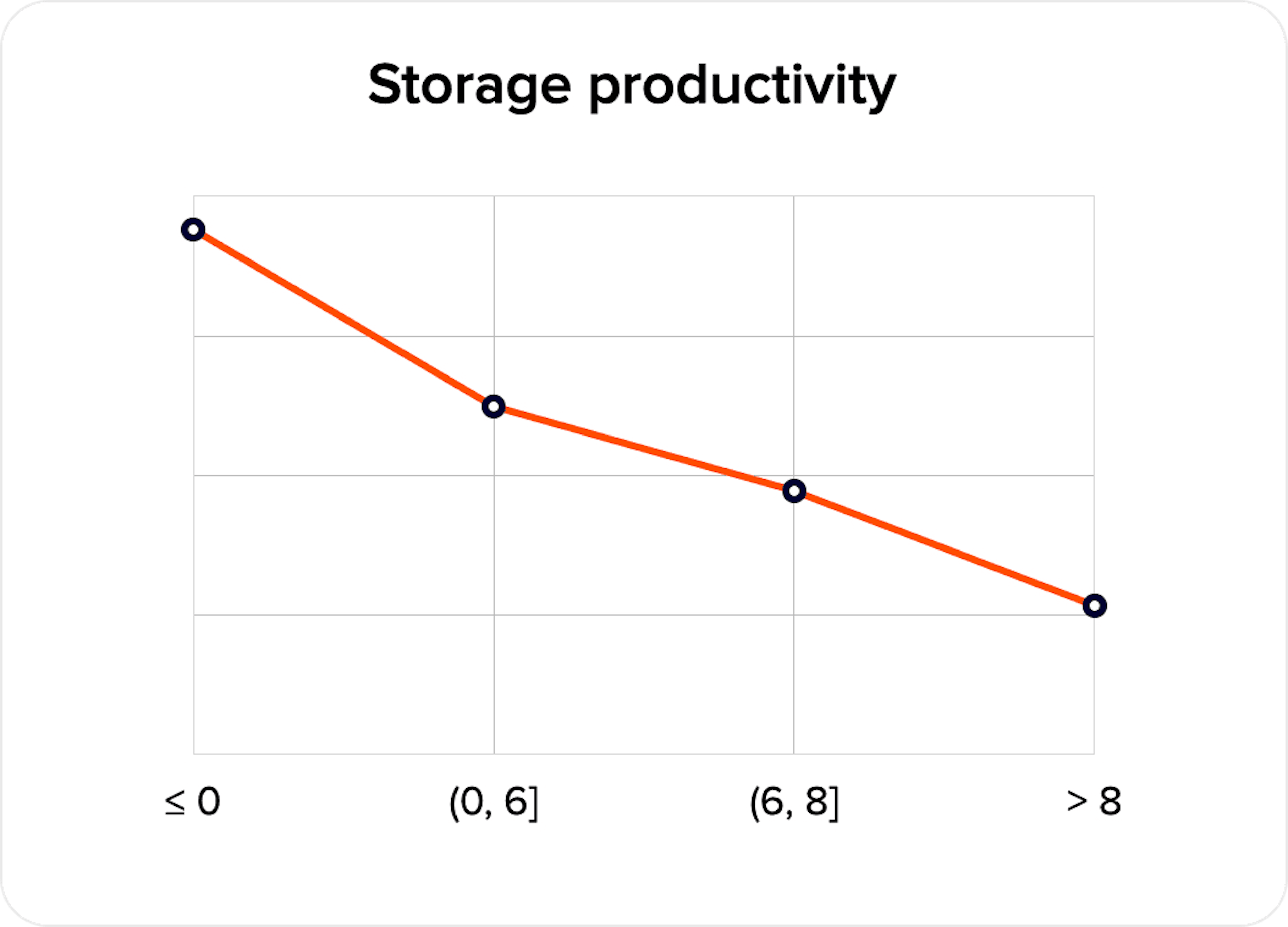

As características do dispositivo também podem indicar manipulações técnicas. Métricas de desempenho são particularmente úteis para refinar modelos de scoring. Dois parâmetros numéricos se destacam: RAM Productivity e Storage Productivity, que refletem o desempenho da memória e do armazenamento do dispositivo.

Valores mais baixos podem indicar um segmento com menor renda disponível, enquanto valores mais altos tendem a estar associados a segmentos mais estáveis.

Ao mesmo tempo, valores anômalos de RAM ou armazenamento podem sinalizar risco elevado de manipulação técnica, como virtualização ou randomização. Nesses casos, o problema não é um dispositivo tecnicamente fraco, mas um ambiente no qual o dispositivo deixa de representar um usuário genuíno. Para modelos de scoring, essa distinção é crítica.

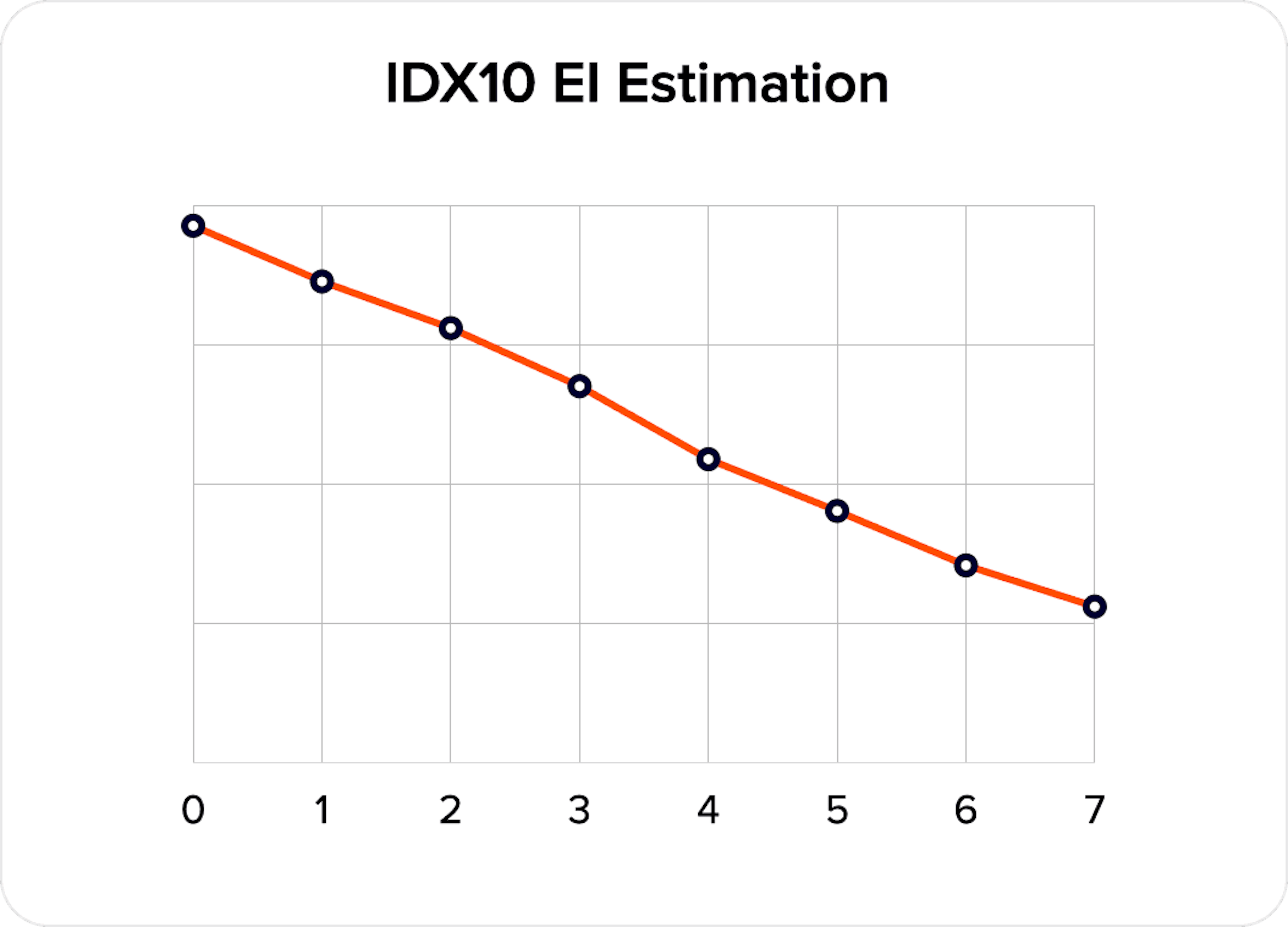

Um elemento central desse grupo é o IDX10 Expected Income Estimation, um índice numérico correlacionado com a renda disponível de um usuário virtual. Ele é aplicável tanto a web quanto a SDKs móveis.

Essa classe de sinais é fundamental. A renda disponível continua sendo um dos principais determinantes das decisões de crédito, mas a coleta direta desse dado frequentemente falha, pois gera desconforto para os usuários finais. Os solicitantes podem evitar essas perguntas, fornecer valores aproximados ou apresentar respostas pouco confiáveis. Um índice que estima a renda de forma indireta resolve esse desafio de maneira mais elegante — sem fricção adicional ou pressão sobre o cliente. Esse parâmetro é fortemente recomendado tanto para a avaliação de risco operacional quanto de risco de crédito.

Na prática, o maior impacto vem da combinação de sinais. Parâmetros de rede fornecem contexto de infraestrutura, o desempenho do dispositivo ajuda a segmentar usuários e detectar anomalias, e os marcadores comportamentais adicionam dinâmica de interação. Os índices de qualidade e renda conectam essas camadas e aumentam a precisão da decisão.

O resultado é um mecanismo de scoring mais preciso, capaz de reter bons clientes sem comprometer a qualidade do portfólio.

Continuamos a desenvolver uma abordagem centrada na análise do ambiente digital do usuário e de seu comportamento em tempo real, reforçando essa lógica no nível de produto. Com a API18, estamos expandindo e re-treinando um conjunto de marcadores comportamentais e ambientais que ajudam os modelos de scoring a tomar decisões mais precisas — sem coletar informações sensíveis ou solicitar dados adicionais do usuário.

Nosso roadmap de produto é fundamentado em pesquisas aplicadas sobre a relação entre comportamento online e risco financeiro. Um exemplo é nossa análise de padrões comportamentais digitais e sua correlação com disciplina de pagamento e estabilidade do usuário. Na API18, esses insights são traduzidos da camada analítica para sinais práticos, aplicáveis diretamente em modelos de scoring do mundo real.

A JuicyScore API 17 apresenta 17 novas variáveis, índices aprimorados e uma infraestrutura mais rápida para otimizar a prevenção a fraudes, a análise de risco e a experiência do cliente.

As tecnologias modernas estão se tornando mais robustas e as medidas de segurança, mais sofisticadas. No entanto, existe uma vulnerabilidade que não pode ser corrigida por nenhum patch — a confiança humana.

As aplicações web modernas utilizam interfaces dinâmicas baseadas no DOM (Document Object Model).

Participe de uma sessão ao vivo com nosso especialista, que mostrará como sua empresa pode identificar fraudes em tempo real.

Veja como impressões digitais únicas de dispositivos ajudam a reconhecer usuários recorrentes e a separar clientes reais de fraudadores.

Descubra as principais táticas de fraude que afetam seu mercado — e veja como bloqueá-las.

Phone:+971 50 371 9151

Email:sales@juicyscore.ai

Nossos especialistas dedicados entrarão em contato com você rapidamente.